Il credito d’imposta 5.0 è ormai pienamente operativo: dal 07 agosto 2024 è possibile presentare le comunicazioni preventive dirette alla prenotazione del credito d’imposta, mentre dal 12 settembre 2024 è possibile presentare le comunicazioni di completamento dell’investimento.

Lo Studio Genus si è occupato dei tratti essenziali del “Piano Transizione 5.0” in questo articolo: clicca qui

Di seguito si ripercorre la struttura della misura, alla luce del D.M. 24 luglio 2024.

Concetto base

I pilastri su cui si basa il credito 5.0 sono essenzialmente 2:

- investire in beni strumentali materiali e/o immateriali 4.0 (Allegato A e B della L. 232/2016);

- che consentono di ottenere un risparmio energetico a livello di “struttura produttiva” oppure di “processo produttivo”.

Tale investimento “trainante” porta con se la possibilità di realizzare ulteriori 2 tipologie di investimenti “trainati”:

- l’acquisto di beni materiali nuovi, strumentali all’esercizio d’impresa, finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo, ad eccezione delle biomasse;

- spese in attività di formazione del personale, finalizzate all’acquisizione o al consolidamento delle competenze tecnologiche rilevanti per la transizione digitale ed energetica dei processi produttivi.

L’agevolazione copre 2 annualità, 2024 e 2025, pertanto gli investimenti ammissibili sono quelli avviati dal 1° gennaio 2024 e completati/da completare al massimo entro il 31 dicembre 2025.

Definizione di struttura produttiva

La struttura produttiva coincide con il sito, costituito da una o più unità locali o stabilimenti insistenti sulla medesima particella catastale o su particelle contigue, finalizzato alla produzione di beni o all’erogazione di servizi, avente la capacità di realizzare l’intero ciclo produttivo o anche parte di esso, ovvero la capacità di realizzare la completa erogazione dei servizi o anche parte di essi, purché dotato di autonomia tecnica, funzionale e organizzativa e costituente di per sé un centro autonomo di imputazione di costi.

Al fine della determinazione del risparmio energetico relativo alla struttura produttiva, si specifica che i consumi energetici della stessa coincidono con la somma dei consumi energetici dei processi produttivi e dei servizi generali.

Definizione di processo produttivo

Il Processo interessato coincide con il processo produttivo interessato dalla riduzione dei consumi energetici conseguita tramite gli investimenti in beni materiali e immateriali nuovi di cui agli allegati A e B alla legge 11 dicembre 2016, n. 232.

Nel caso in cui il processo produttivo sia costituito da più linee produttive in parallelo interessate dai medesimi input e che producono il medesimo output, potrà essere considerato come processo interessato solo la parte oggetto d’investimento in progetti di innovazione, purché questa garantisca, in autonomia, la trasformazione dell’input nell’output del processo.

Analogamente, è possibile che il processo interessato coincida con un unico bene materiale purché questo garantisca, in autonomia, la trasformazione dell’input del processo nell’output del processo.

Il risparmio energetico

La riduzione dei consumi energetici deve essere calcolata raffrontando, con riferimento al processo produttivo o alla struttura produttiva,:

- la stima dei consumi energetici annuali conseguibili per il tramite degli investimenti in beni 4.0;

- i consumi energetici registrati nell’esercizio precedente a quello di avvio del progetto di innovazione.

La riduzione dei consumi energetici è calcolata con riferimento al medesimo bene o servizio reso, assicurando una normalizzazione rispetto ai volumi produttivi e alle condizioni esterne che influiscono sulle prestazioni energetiche, operata attraverso l’individuazione di indicatori d prestazione energetica caratteristici della struttura produttiva ovvero del processo interessato dall’investimento.

Nel caso in cui il progetto di innovazione abbia ad oggetto investimenti in più di un processo produttivo, la riduzione dei consumi energetici di cui al è calcolata rispetto ai consumi energetici della struttura produttiva.

Chi può partecipare

Possono accedere all’agevolazione le imprese residenti nel territorio dello Stato e le stabili organizzazioni di soggetti non residenti, indipendentemente dalla forma giuridica, dal settore economico di appartenenza, dalla dimensione e dal regime fiscale di determinazione del reddito d’impresa.

Qual è l’agevolazione

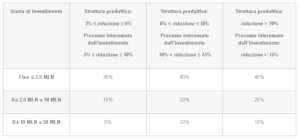

L’agevolazione consiste in un credito d’imposta commisurato all’importo dell’investimento e alla percentuale di risparmio energetico raggiunta:

Dalla tabella è possibile desumere come il risparmio energetico deve essere almeno pari al 3% se riferito alla struttura produttiva o al 5% se riferito al processo produttivo interessato. La percentuale di credito d’imposta dovrà essere applicata all’importo imponibile dell’investimento complessivo (beni 4.0 + eventuali impianti per l’autoproduzione di energia + eventuali spese di formazione).

N.B.: il risparmio energetico deve essere raggiunto esclusivamente tramite i beni 4.0 . Se e solo se si raggiunge la soglia minima sarà allora possibile aggiungere gli impianti di autoproduzione di energia e le spese di formazione.

Inoltre è possibile ottenere un ulteriore credito d’imposta per adempiere agli obblighi di certificazione richiesti dalla norma, fino ad un massimo di 10.000 euro e fino ad un massimo di 5.000 euro per le spese sostenute dalle imprese non soggette alla revisione legale dei conti.

Investimenti ammissibili

Sono candidabili gli investimenti avviati dal 01° gennaio 2024 e completati entro e non oltre il 31 dicembre 2025.

Il progetto di investimento deve prevedere obbligatoriamente l’acquisto di beni strumentali materiali e/o immateriali 4.0 (All. A e B della L. 232/2016). Trattandosi di beni 4.0, questi dovranno risultare interconnessi ai sistemi informativi/contabili/di produzione dell’azienda.

Gli impianti di autoproduzione di energia da fonti rinnovabili possono comprendere le spese relative a:

- gruppi di generazione dell’energia elettrica;

- impianti di stoccaggio;

- trasformatori posti a monte dei punti di connessione della rete elettrica e misuratori dell’energia elettrica funzionali alla produzione di energia;

- impianti per la produzione di energia termica utilizzata esclusivamente come calore di processo e non cedibile a terzi;

- servizi ausiliari di impianto.

Tali impianti possono avere una capacità produttiva massima non eccedente il 105% del fabbisogno energetico della struttura produttiva, determinato come somma dei consumi medi annui, registrati nell’esercizio precedente alla data di avvio del progetto di innovazione.

Per quanto riguarda il dimensionamento degli impianti di produzione di energia termica da fonti rinnovabili, il riferimento è esclusivamente al fabbisogno di calore di processo.

Le spese per la formazione del personale sono agevolabili a condizione che:

1. siano finalizzate all’acquisizione o al consolidamento delle competenze nelle tecnologie rilevanti per la transizione digitale ed energetica dei processi produttivi;

2. rientrino nel limite del 10% degli investimenti effettuati nei beni strumentali materiali e immateriali di cui agli allegati A e B alla legge 11 dicembre 2016, n. 232 e finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo;

3. non superino, in ogni caso, il limite massimo di spesa di 300 mila euro.

Le spese devono inoltre essere necessariamente erogate da soggetti esterni all’impresa, con riferimento a percorsi di durata non inferiore a 12 ore, anche nella modalità a distanza, che prevedano il sostenimento di un esame finale con attestazione del risultato conseguito.

I percorsi di formazione possono avere ad oggetto uno o più moduli negli ambiti formativi individuati nell’Allegato 2 al Decreto interministeriale 24 luglio 2024, e devono includere:

- almeno un modulo formativo di durata non inferiore a 4 ore tra quelli individuati alle lettere da A1 ad A4 dell’Allegato 2, per le competenze nelle tecnologie rilevanti per la transizione energetica dei processi produttivi;

- almeno un modulo formativo di durata non inferiore a 4 ore tra quelli individuati alle lettere da B1 a B4 dell’Allegato 2, per le competenze nelle tecnologie rilevanti per la transizione digitale dei processi produttivi.

I progetti di innovazione così composti, sono ammissibili a condizione che, esclusivamente dagli investimenti in beni 4.0, consegua complessivamente una riduzione dei consumi energetici della struttura produttiva localizzata nel territorio nazionale non inferiore al 3 per cento ovvero una riduzione dei consumi energetici del processo interessato dall’investimento non inferiore al 5 per cento.

L’iter agevolativo

La procedura di accesso al credito d’imposta 5.0 prevede l’invio di 3 comunicazioni, tutte obbligatorie, tramite l’utilizzo della piattaforma ad hoc creata sul sito del G.S.E.:

- COMUNICAZIONE PREVENTIVA. Tale comunicazione, oltre ai dati anagrafici e descrittivi dell’investimento complessivo da realizzare, deve contenere la certificazione ex-ante redatta nella forma della perizia asseverata. Tale certificazione deve attestare la riduzione dei consumi energetici conseguibile tramite gli investimenti in beni 4.0. A valle di tale comunicazione, il G.S.E. comunicherà l’importo del credito d’imposta prenotato;

- COMUNICAZIONE DI AVANZAMENTO. Entro 30 giorni dalla ricezione della comunicazione dell’importo del credito prenotato, occorre inviare un’ulteriore comunicazione con la quale dimostrare che gli ordini sono stati accettati dai fornitori ed aver effettuato pagamenti a titolo di acconto, in misura pari ad almeno il 20% dell’investimento;

- COMUNICAZIONE DI COMPLETAMENTO. Ad investimento completato occorre inviare una comunicazione contenente le informazioni consuntive del progetto di innovazione realizzato (importo, data di effettivo completamento, ammontare agevolabile degli investimenti effettuati, importo del credito spettante ecc) e la certificazione ex-post attestante l’effettiva realizzazione degli investimenti conformemente a quanto previsto nella precedente certificazione ex-ante ed il risparmio energetico realmente conseguito.

Chi può rilasciare la certificazione ex-ante ed ex-post

Sono abilitati al rilascio delle certificazioni tecniche:

a) gli Esperti in gestione dell’energia (EGE), certificati da organismo accreditato secondo la norma UNI CEI 11339;

b) le Energy Service Company (ESCo), certificate da organismo accreditato secondo la norma UNI CEI 11352;

c) gli ingegneri iscritti nelle sezioni A e B dell’albo professionale, nonché i periti industriali e i periti industriali laureati iscritti all’albo professionale nelle sezioni «meccanica ed efficienza energetica» e «impiantistica elettrica ed automazione», con competenze e comprovata esperienza nell’ambito dell’efficienza energetica dei processi produttivi.

Al fine di tenere indenni le imprese in caso di errate valutazioni di carattere tecnico ovvero di non veridicità delle certificazioni da cui consegue la decadenza dal beneficio, i tecnici sono tenuti a dotarsi di idonee coperture assicurative, stipulando una specifica polizza di assicurazione della responsabilità civile, con massimale adeguato al numero delle certificazioni rilasciate e agli importi dei benefici derivanti dai progetti di innovazione cui si riferiscono le certificazioni.

Certificazione del revisore legale dei conti

L’effettivo sostenimento delle spese ammissibili e la corrispondenza delle stesse alla documentazione contabile predisposta dall’impresa, devono risultare da apposita certificazione rilasciata dal soggetto incaricato della revisione legale dei conti.

Per le imprese non obbligate alla revisione legale, la certificazione è rilasciata da un revisore legale dei conti iscritto nella Sezione A del registro di cui all’art. 8 del D. Lgs. 39/2010.

I revisori devono osservare i principi di indipendenza elaborati ai sensi dell’art. 10 del D. Lgs. 39/2010 e quelli previsti dal codice etico dell’International Federation of Accountants (IFAC).

Per le sole imprese non obbligate alla revisione legale dei conti, le spese sostenute per la certificazione della documentazione contabile sono riconosciute in aumento del credito d’imposta per un importo non superiore ad € 5.000.

Modalità di fruizione del credito

Il credito è utilizzabile esclusivamente in compensazione F24, decorsi 10 giorni dalla comunicazione da parte del G.S.E. dell’importo attribuito in via definitiva, dopo cioè il completamento dell’investimento e dopo aver rendicontato l’investimento sulla piattaforma del G.S.E.

E’ utilizzabile in una o più quote ma entro il 31 dicembre 2025. L’eventuale eccedenza risultante a tale data limite, sarà utilizzabile in compensazione nei periodi d’imposta successivi, in 5 quote annuali di pari importo.

Trattamento fiscale del credito

Il credito d’imposta non concorre alla formazione del reddito nonché della base imponibile dell’imposta regionale sulle attività produttive e non rileva ai fini del rapporto di cui agli articoli 61e 109, comma 5, del TUIR.

Cause di decadenza dal beneficio

L’art. 21 del D.M. 24 luglio 2024 elenca le cause di decadenza dal beneficio o di rideterminazione in diminuzione del credito. In particolare il credito viene revocato se in data antecedente il 31 dicembre del quinto anno successivo a quello di completamento del progetto di innovazione:

- i beni agevolati sono ceduti a terzi, destinati a finalità estranee all’esercizio dell’impresa ovvero destinati a strutture produttive diverse da quelle che hanno dato diritto all’agevolazione anche se appartenenti allo stesso soggetto;

- non viene esercitato il riscatto del bene utilizzato in virtù di un contratto di locazione di leasing finanziaria;

- non è mantenuto il livello di riduzione dei consumi energetici conseguito dal progetto di innovazione.

Il credito d’imposta 5.0 consente di ridurre sensibilmente il carico fiscale e rappresenta una misura agevolativa strategica per le imprese che decidono di investire in innovazione e tecnologie green. L’adozione di tecnologie avanzate 4.0, la digitalizzazione dei processi produttivi ed il risparmio energetico sono elementi su cui basare un percorso di crescita aziendale sostenibile nel lungo periodo.

Lo Studio Genus è a disposizione per informazioni, predisposizione ed invio della domanda, monitoraggio e rendicontazione dell’investimento.

Per info chiamare allo 0975 35 44 66 oppure tramite e-mail a critone@genusweb.it e costantino@genusweb.it